Résultats semestriels 2022 : globalement bons

Le Groupe a publié ses résultats semestriels 2022. Dans un contexte très incertain et très chahuté (inflation, tensions supply…), ils sont globalement bons et la CFE-CGC s’en félicite. Une analyse plus poussée amène toutefois à quelques points de vigilance.

Pour les résultats financiers, le chiffre d’affaires croît de 18,7% par rapport au S1 2021. Cette croissance est surtout alimentée par un effet prix-mix très fort (+ 13,9%) et par un effet devise positif de + 5%, notamment grâce à l’appréciation du dollar américain (38% des ventes du groupe sont libellées en dollar). En revanche, les volumes sont en retrait (-2,2%). Année après année, on assiste au même film : recul des volumes et effet prix-mix positif qui fait plus que cumuler le recul des volumes et donc la perte de part de marché du groupe Michelin. Jusqu’à quand ? Le Groupe confirme ainsi sa stratégie de sélectivité des marchés et d’orientation vers les marchés les plus rentables (tourisme haut de gamme, activités de spécialité).

Le Résultat Opérationnel Sectoriel (ROS) est en ligne avec l’objectif annuel (3,2 Milliard d’€ à parités constantes).

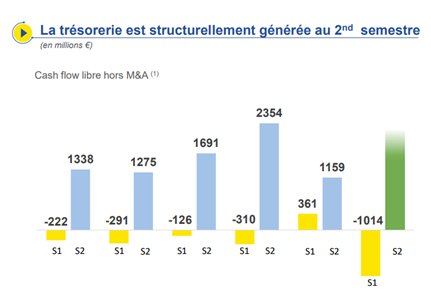

Pour le Free Cash Flow Libre structurel (FCF), la photo est moins nette. Il y a certes une saisonnalité qui fait que le cash flow libre se réalise essentiellement au second semestre. Mais ce qui nous interpelle est que le FCF à la fin du S1 2022 est nettement plus bas, en raison des impacts de l’inflation, du niveau où il se trouve généralement à la fin du S1.

Malgré ce point bas, le Groupe maintient son objectif d’un Free Cash Flow libre structurel de 1200 M€. Souhaitons que l’avenir lui donne raison car le FCF est un des indicateurs déterminant la rémunération variable des salariés et qu’en-dessous de 1 000 M€ de cash flow, il n’y aura pas de déclenchement de la variable sur cette partie.

Sur la partie planète, le Groupe diminue légèrement ses émissions de CO2 sur les scopes 1 & 2 puisqu’elles passent sur 12 mois glissants de 2,8 Tonnes à 2,6 Tonnes (-0,2 Tonne). Cette évolution va dans le bon sens mais n’oublions pas que l’essentiel des émissions du Groupe concerne, et de loin, le scope 3 (144 Tonnes en 2021, dont 17 qualifiées « d’essentiel » dans le document d’enregistrement universel p°210). Pour la rémunération variable, le seuil de déclenchement est fixé à moins de 4,2 Tonnes d’émissions de CO2 en intégrant les émissions Scope 1 & 2 et celles de la logistique Scope 3. Au S1 2022, il n’est pas précisé où nous sommes par rapport à ce seuil de déclenchement.

Sur la partie people, nous avons été surpris de voir que le taux d’internationalisation soit mis en avant alors qu’il ne figure pas dans le tableau de bord stratégique du Groupe.

Le TCIR est en progrès à 1,05 contre 1,29 à fin 2021. Il est en ligne avec le déclenchement du seuil de la variable (< 1,25). Il reste toutefois supérieur à l’ambitieux objectif de 0,75 pour 2025. A mettre des objectifs très ambitieux, il ne faudrait pas tomber dans certains « travers » pour arriver à la cible.

Enfin pour la partie association des salariés aux résultats et au partage de la valeur, Florent Menegaux dans sa vidéo de commentaires des résultats, a lourdement insisté sur la notion de « salaire décent » : prononcé 4 fois en moins de 2 mn ! Il y a une vraie réflexion à mener sur le sujet et les résultats de l’enquête salaire que la CFE-CGC publiera à la rentrée alimenteront cette réflexion.

Saluons pour terminer la qualité et la richesse de l’information mise à disposition par l’équipe de la communication financière.

Dominique Bourgois, DS.